Godišnji porez na dohodak građana dužni su da prijave i plate sva fizička lica koja su u 2022. godini ostvarili prihode veće od 3.719.376 dinara.

Visina neoporezivog prihoda, utvrđuje se iznova za svaku godinu i to kao trostruki iznos prosečne godišnje zarade po zaposlenom u Republici Srbiji. Za 2022. godinu, prosečna godišnja zarada po zaposlenom iznosila je 1.239.792 dinara.

Način podnošenja poreske prijave za Godišnji porez na dohodak građana za prihode ostvarene u 2022. godine, u odnosu na prethodne godine, značajno je promenjen.

Izmene koje se primenjuju od 2023. godine

Od 2023. godine na dalje, porez se obračunava i plaća SAMOOPOREZIVANJEM. To znači da poreski obveznik sam sačinjava poresku prijavu, obračunava porez i podnosi poresku prijavu. Podnošenjem poreske prijave u zvaničnim evidencijama Poreske uprave automatski se iskazuje obaveza za porez i kreira zaduženje u poreskoj evidenciji svakog obveznika.

Rok podnošenja poreske prijave nije se menjao i dalje je 15. maj tekuće godine, za prihode ostvarene u prethodnoj godini.

Sažeti pregled svih izmena:

STARA PRAVILA

Podnošenje: elektronski ili “u papiru”

Način: ePorezi ili pisarnica PU

Kvalifikovani elektronski sertifikat: Nije obavezan

Poreska uprava (PU) na osnovu podnesene prijave donosi REŠENJE i šalje poreskom obvezniku

Rok plaćanja: 15 dana po prijemu donetog rešenja

Poreska prijava (PP): PP DG-2R

NOVA PRAVILA

Podnošenje: samo elektronski

Način: ePorezi

Kvalifikovani elektronski sertifikat: Obavezan (ili ovlašćenje za drugo lice)

Obveznik obračunava i plaća porez. Podnošenjem prijave zadužuje se za porez. Poreski organ ne izdaje rešenje.

Rok plaćanja: po podnošenju prijave a najkasnije 15. maj 2023.

Poreska prijava (PP): PP GPDG

Nova PP je potpuno ista kao i prethodna uz dodatak jednog polja za popunjavanje i to polje za obračunatu kamatu (za obveznike koji PP podnose posle 15.05. i dužni su da obračunaju i plate kamatu).

Pravila oporezivanja, prihodi i stopa poreza nije se menjala.

Novina je i da će Poreska uprava unapred popuniti Poresku prijavu za obveznike i to na osnovu podataka iz službenih evidencija kojima raspolaže.

Poreska prijava se postavlja na portal ePorezi najkasnije do 01. aprila tekuće za prethodnu godinu. Poreski obveznik je u obavezi da izvrši izmenu, odnosno dopunu poreske prijave, u delu u kome nisu iskazani tačni i odgovarajući podaci i da podnese poresku prijavu.

Ukoliko poreski obveznik do 15. maja ne podnese poresku prijavu (nakon provere i dopune), ista će sa podacima formiranim od strane Poreske uprave po službenoj dužnosti, biti podnesena a poreski obveznik zadužen Godišnjim porezom na dohodak.

Obzirom da se PP podnosi isključivo elektronski, uslov je da obveznik poseduje Kvalifikovani elektronski certifikat. Ukoliko to nije slučaj, moguće je ovlastiti drugo lice, podnošenjem obrasca PEP.

Slede opšta pravila propisa članovima 87. do 89a. i članom 92. Zakona o porezu na dohodak građana, (Sl. glasnik RS br. 24/01 …. 6/23), u daljem tekstu Zakon.

Obveznici plaćanja Godišnjeg poreza na dohodak građana

Godišnji porez na dohodak građana plaćaju lica koja su u kalendarskoj godini ostvarila dohodak veći od trostrukog iznosa prosečne godišnje zarade po zaposlenom isplaćene u Republici Srbiji, u godini za koju se utvrđuje porez, a prema podacima Republičkog zavoda za statistiku.

Obveznici plaćanja su:

1) Rezidenti – za dohodak ostvaren na teritoriji Republike i u drugoj državi;

2) Nerezidenti – za dohodak ostvaren na teritoriji Republike.

Misli se na poreske rezidente čija je rezidentnost utvrđena u skladu sa članom 7. Zakona.

Prihodi na koje se plaća Godišnji porez na dohodak građana

Godišnji porez na dohodak građana obračunava se i plaća na zbir sledećih prihoda ostvarenih (naplaćenih) u jednoj kalendarskoj godini:

1) zarade i drugi dohoci iz radnog odnosa koji se oporezuju porezom po odbitku, isplaćeni u kalendarskoj godini, i to:

- po osnovu radnog odnosa (uključujući i primanja u obliku bonova, hartija od vrednosti, osim akcija stečenih u postupku svojinske transformacije, novčanih potvrda, robe, kao i primanja ostvarena činjenjem ili pružanjem pogodnosti, opraštanjem duga, kao i pokrivanjem rashoda obveznika novčanom nadoknadom ili neposrednim plaćanjem).

- primanja po osnovu privremenih i povremenih poslova (uključujući i preko Omladinske zadruge osim za lica do 26 godina života na školovanju)

- lična zarada preduzetnika i preduzetnika poljoprivrednika,

- primanja u vezi sa radom kod poslodavca koja po osnovu prava iz radnog odnosa lice ostvari po prestanku radnog odnosa (otpremnine, izgubljene zarade za nezakonit otkaz i drugo).

2) oporezivi prihodi od samostalne delatnosti – oporeziva dobit iz Poreskog bilansa PB-2 bez obzira da li je preduzetnik ostvarenu neto dobit isplatio ili ne a za preduzetnike paušalce poreska osnovica iz rešenja o utvrđenom paušalnom porezu za plaćanje.

3) oporezivi prihod od autorskih i srodnih prava i prava industrijske svojine (uključujući i naknade frilensera);

4) oporezivi prihodi od nepokretnosti (izdavanje u zakup ili podzakup);

5) oporezivi prihoda od davanja u zakup pokretnih stvari;

6) oporezivi prihoda sportista i sportskih stručnjaka;

6a) oporezivi prihoda od pružanja ugostiteljskih usluga i usluga smeštaja objektima domaće radinosti i seoskog turističkog domaćinstva

7) oporezivi drugi prihodi iz člana 85. Zakona (po ugovorima o delu, trgovinskom zastupanju, dopunski rad, naknade za rad frilensera, članstvo u upravnim odborima i drugim organima uprave pravnih lica, naknade poslanicima i odbornicima i drugi prihodi pobrojani u članu 85. Zakona)

8) za rezidente svi pobrojani prihodi (osim 6a) ostvareni i oporezovi u drugoj državi

Godišnji zbir prihoda čine ostvareni odnosno naplaćeni prihodi u jednoj kalendarskoj godini, bez obzira za koji period su isplaćeni.

Nije oporezivo Godišnjim porezom

Od plaćanja Godišnjeg poreza izuzeti su:

- prihodi od kapitala

- prihodi po osnovu kapitalnih dobitaka

- dobici od igara na sreću

- prihodi od osiguranja lica.

Prihodima od kapitala, koji se ne uračunavaju u godišnji zbir prihoda su:

1) kamate po osnovu zajma, štednih i drugih depozita (oročenih ili po viđenju) i po osnovu dužničkih i sličnih hartija od vrednosti;

2) dividende i učešća u dobiti;

3) prihod od investicione jedinice otvorenog investicionog fonda;

3a) prihod po osnovu vlasništva nad investicionom jedinicom alternativnog investicionog fonda, osim naknade za prenos te investicione jedinice;

4) uzimanje iz imovine i korišćenje usluga privrednog društva od strane vlasnika društva za njihove privatne potrebe i ličnu potrošnju.

Poreska osnovica

Poreska osnovica na koju se obračunava Godišnji porez na dohodak građana je zbir ostvarenih oporezivih prihoda koji su predmet oporezivanja godišnjim porezom, umanjen za plaćene poreze i socijalne doprinose na teret lica koje je ostvarilo dohodak.

Izuzetak su prihodi od samostalne delatnosti preduzetnika koji vode poslovne knjige i isplaćuju ličnu zaradu. Poreska osnovica iz PB-2 na koju je obračunuto 10% poreza od samostalne delatnosti umanjuje se za plaćeni porez. Isplaćena Lična zarada umanjuje se za plaćene poreze i socijalne doprinose iz lične zarade.

Poreska osnovica se UVEĆAVA za iznos koji je obvezniku isplaćen po osnovu povraćaja za obavezno socijalno osiguranje. Misli se na povraćaj socijalnih doprinosa koji su plaćeni na osnovicu veću od maksimalne godišnje osnovice. U 2022. godini mogao je biti izvršen povraćaj za 2021. godinu i ranije godine. (Maksimalna osnovica za plaćanje socijalnih doprinosa u 2022. godinu je 5.293.680 dinara.)

Prihodi rezidenata ostvareni u drugoj državi UMANJUJU se za porez plaćen u drugoj državi.

Obveznici mlađi od 40 godina

Lica koja na 31.12. kalendarske godine za koju se utvrđuje godišnji porez, imaju manje od navršenih 40 godina života, ostvaruju i dodatno umanjenje.

Dodatno umanjenje utvrđuje se u visini tri prosečne godišnje zarade po zaposlenom isplaćene u Republici Srbiji u godini za koju se utvrđuje porez. Znači u visini neoporezivog iznosa, koje je za 2022. godinu 3.719.376 dinara.

Dodatno umanjenje ne može biti veće od ostvarenog dohotka umanjenog za plaćeni porez i socijalne doprinose na prethodni opisani način ali samo za dohotke od:

- zarada,

- samostalne delatnosti i

- autorskih i srodnih prava i prava industrijske svojine.

Ovo znači da lice mlađe od 40 godina, ako npr. ostvaruje prihode samo od zarade iz radnog odnosa i kod kojeg je oporezivi prihod umanjen za plaćene poreze i doprinose manji ili jednak neoporezivom iznosu (dodatnom umanjenju) – neće imati oporezivog dohotka za obračun Godišnjeg poreza.

Dodatno umanjenje NE odnosi se na oporezive:

- prihode od nepokretnosti i davanja u zakup pokretnih stvari

- prihode sportista i sportskih stručnjaka

- prihode od pružanja ugostiteljskih usluga domaće radinosti i seoskog turističkog domaćinstva

- druge prihode

- prihode ostvarene u drugoj državi

Na primer, ako lice mlađa od 40 godina pored zarade iz radnog odnosa ostvaruju i prihode od izdavanja u zakup nepokretnosti ili ugovora o delu ili dopunskog rada i dr. iz člana 85. Zakona, dodatno umanjenje može da iskaže samo u visini oporezivih prihoda od zarada umanjenih za plaćene poreze i doprinose (a maksimum 3.719.376 dinara). Dalje pobrojani prihodi ulaze u dohodak za oporezivanje. Da li će preostali prihodi biti dodatno oporezovani zavisi od njihove visine odnosno da li su veći od propisanih prava na umanjenje i odbitke, koji važe za sve obveznike Godišnjeg poreza, bez obzira na godine.

Umanjenja Poreske osnovice

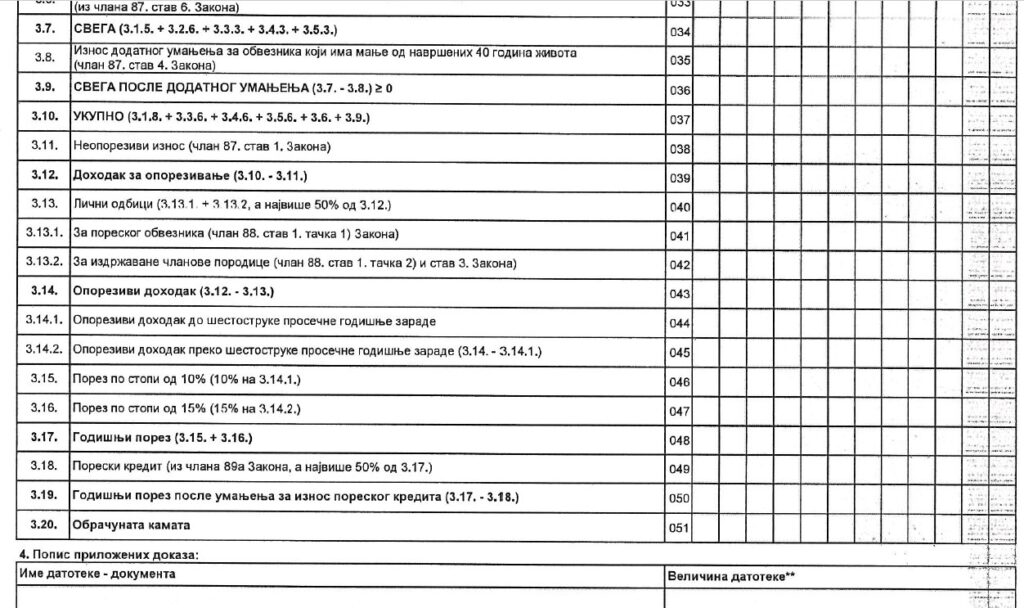

Osnovica godišnjeg poreza na dohodak građana utvrđena na prethodno opisani način i dodatno umanjena za lica do 40 godina iskazana je na rb. 3.9 PP GPDG.

Tako utvrđena osnovica umanjuje se za NEOPOREZIVI IZNOS koji za 2022. godinu iznosi 3.719.376 dinara.

Ako je prethodno utvrđena osnovica manja ili jednaka neoporezivom iznosu, Dohodak za oporezovanje na rb. 3.12. je nula.

Obveznici kod kojih je podatak na rb. 3.12. o Dohotku za oporezivanje 0 (nula) dinara, NEMAJU OBAVEZU podnošenja PP GPDG.

Ako je podatak na 3.12. veći od nule, sledi dalje umanjenje za Lične odbitke. Prvi Lični odbitak je za Poreskog obveznika i svi imaju pravo na njega. Drugi Lični odbitak je za izdržavane članove porodice.

Ukupni Lični odbici ne mogu biti veći od 50% vrednosti Dohotka za oporezivanje odnosno podatka na rb. 3.12.

Lični odbitak poreskog obveznika se menja iz godine u godinu i iznosi 40% od prosečne godišnje zarade po zaposlenom. Lični odbitak za izdržavanog člana porodice iznosi 15% od prosečne godišnje zarade po zaposlenom.

Za 2022. godinu Lični odbitak obveznika je 495.917 dinara.

Lični odbitak za izdržavanog člana porodice je 185.969 dinara.

Ako su dva ili više članova porodice obveznici godišnjeg poreza na dohodak građana, odbitak za izdržavane članove porodice može ostvariti samo jedan obveznik.

Ko se smatra izdržavanim članom porodice uređeno je članom 10. Zakona u kojem se kaže da su to lica koje Obveznik izdržava i to:

1) maloletna deca, odnosno usvojenici;

2) deca, odnosno usvojenici na redovnom školovanju ili za vreme nezaposlenosti, ako sa obveznikom žive u domaćinstvu;

3) unuci, ako ih roditelji ne izdržavaju i ako žive u domaćinstvu sa obveznikom;

4) bračni drug;

5) roditelji, odnosno usvojioci.

Domaćinstvom se smatra zajednica života, privređivanja i trošenja ostvarenih prihoda.

Nakon umanjenja za Lične odbitke iskazuje se Oporezivi dohodak na rb. 3.14. i obračunava porez po propisanim poreskim stopama.

Deo PP sa umanjenjima izgleda ovako:

Obrazac u PDF formatu možete da preuzmete ovde:

Poreske stope

Na utvrđeni Oporezivi dohodak primenjuju se sledeće stope:

- na iznos do šestostruke prosečne godišnje zarade 10%;

- na oporezivi dohodak veći od šestostruke prosečne godišnje zarade prvo se primenjuje stopa od 10% na iznos DO šestostruke prosečne godišnje zarade a zatim stopa 15% na iznos VEĆI OD šestostruke prosečne godišnje zarade.

Za 2022. godinu šestostruka prosečna godišnja zarada iznosi 7.438.752 dinara.

To znači da ako je podatak na rb. 3.14. , Oporezivi dohodak, manji od 7.438.752 dinara primenjuje se poreska stopa 10%.

Ako je podatak na rb. 3.14. poreske prijave, Oporezivi dohodak, veći od 7.438.752 dinara primenjuje se poreska stopa 10% na iznos do 7.438.752 dinara. Na iznos preko toga primenjuje se poreska stopa 15%.

Obračunati Godišnji porez za plaćanje iskazuje se na rb. 3.17. poreske prijave.

Propisan je i, ali samo jedan, poreski kredit.

Obveznici koji ostvaruju pravo na poreski kredit, propisanim kreditom umanjuju obračunati porez za plaćanje.

Poreski kredit

Poreski kredit propisan je članom 89a Zakona i to obvezniku koji izvrši ulaganje u alternativni investicioni fond, odnosno u kupovinu investicione jedinice alternativnog investicionog fonda.

Poreski kredit iznosi najviše do 50% ulaganja izvršenog u kalendarskoj godini za koju se utvrđuje godišnji porez na dohodak građana. Kao ulaganje se priznaje u potpunosti uplaćen novčani ulog kojim se stiču akcije ili udeli u alternativnom investicionom fondu, odnosno investicione jedinice alternativnog investicionog fonda.

Dalje, Poreski kredit ne može biti veći od 50% utvrđene poreske obaveze po osnovu godišnjeg poreza na dohodak građana.

Na sajtu Ministarstva finansija objavljen je dokument Objašnjenje u vezi sa godišnjim porezom na dohodak građana za 2022. godinu. U njemu se nalazi i primer popunjene poreske prijave. Dokument možete preuzeti klikom na link:

Ako Vaša primanja premašuju neoporezivi iznos proverite na portalu Poreske uprave ePorezi da li je kreirana PP GPDG i koja ima status U pripremi. Proverite unesene podatke sa Potvrdama koje su isplatioci svih Vaših primanja bili dužni da Vam dostave do 31. januara za prethodnu godinu (obrazac PPP PO).

Moguće greške ili samo uzroci usled kojih Vaša prijava nije mogla biti kreirana: pogrešan jmbg za Primaoca prihoda, poreska prijava nije podneta itd.

Za nerezidente obveznike Godišnjeg poreza za koje je kao podatak o identifikaciji unesen broj pasoša, Poreska prijava neće biti unapred pripremljena. To znači da će ova lica sami popuniti i podneti poresku prijavu.

Podatak sa kojim Poreska uprava sigurno ne raspolaže i što je potrebeno dopuniti je podatak o izdržavanim članovima porodice.

Podnošenje i tačno iskazani podaci u PP GPDG su obaveza i odgovornost fizičkog lica koje ostvaruje prihode.

Uslov za podnošenje, pored posedovanja Kvalifikovanog elektronskog sertifikata (KES), je i da na elektronskom uređaju sa kog podnosite prijavu imate instalirane ePoreze kao i sertifikate za rad sa KES-om.

Alternativa je da ovlastite drugo lice da u ime Vas podnese poresku prijavu. Ovlašćenje se daje podnošenjem Obrasca PEP kod nadležne filijale Poreske uprave, prema opštini prebivališta obveznika.

Uz Poresku prijavu podnose se i dokazi o izdržavanim članovima porodice u elektronskom obliku: krštenice, dokazi o školovanju, nezaposlenosti, usvojenju itd.

Po podnošenju Poreske prijave, kreira se dokument sa podacima za plaćanje, bez kojih nije moguće izvršiti uplatu poreza.

Korisničko uputstvo Poreske uprave za popunjavanje i podnošenje PP GPDG možete preuzeti na linku:

Sigma Solution pruža usluge poreskog savetovanja.

Kontaktirajte nas preko kontakt forme na sajtu ili na mejl office@sigmasolution.rs

Izvor: Baza propisa ParagrafLex